MS International

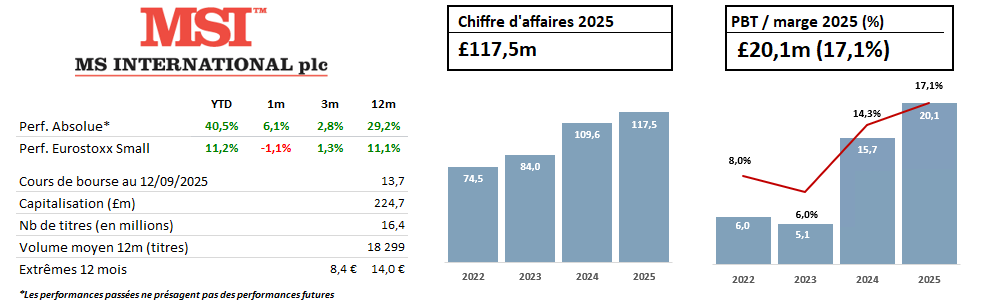

oujours méconnue après une performance de +1000% sur les 5 dernières années, MS International (MSI.LN) est une small cap britannique familiale cotée depuis les années 1980 qui se transforme en pure player dans le domaine de la défense (trois activités historiques en cours de cession).

MSI fabrique des systèmes de défense à canon de petit calibre (25/30 mm) pour les plates-formes terrestres et les forces navales ; ces systèmes sont aujourd'hui particulièrement efficaces dans le cadre des systèmes de défense contre les drones. La guerre entre la Russie et l'Ukraine, premier conflit à grande échelle dominé par les drones, a contraint les armées à investir dans les drones et les systèmes de défense anti-UAS (Unmanned Aircraft System), créant ainsi un moteur de croissance durable pour MSI. Le potentiel dans le domaine de la défense est considérable. Sa faible visibilité au sein de la communauté financière et la communication volontairement limitée du management (manque d'informations et absence de couverture par les analystes financiers) créent une opportunité significative.

Notre thèse d'investissement est asymétrique : un risque de baisse limité (trésorerie nette dans le bilan + forte décote de valorisation par rapport aux comparables + produits des cessions futures) et un potentiel de hausse élevé mais difficile à estimer en raison de la faible visibilité, du manque de contrôle sur le timing des commandes des gouvernements et de l'absence d'indications sur le pipeline de la part du management.

Les perspectives de la direction laissent entrevoir un exercice 2026 (se terminant en avril 2026) mitigé en raison du timing de la comptabilisation des ventes, des retards dans la prise de commandes et d'un carnet de commandes stable. En revanche, elle est très optimiste pour les deux années suivantes compte tenu de la demande en systèmes terrestres et marins. Traditionnellement prudente, la direction s'est montrée explicitement optimiste, en ce qui concerne l'activité défense, au cours des 12 derniers mois. De plus, l’obtention en 2023 d’un nouveau client majeur, la Navy américaine, pour la fourniture du Mk38 Mod 4 à l'ensemble de la flotte (potentiel de centaines de millions de dollars) est un catalyseur de long terme pour MSI.

En termes de valorisation, MSI se négocie à environ 9x l'EBIT FY+1, contre environ 20x pour ses homologues européennes. La cession prévue des trois divisions non stratégiques (environ 5 % de l'EBIT du groupe) est un catalyseur à court terme (dont nous estimons la valeur entre 10 et 20M£). La rémunération des dirigeants (5,1M£ pour l'exercice 2025 contre 20M£ d'EBIT groupe) soulève des questions d’alignement d’intérêt mais l'allocation du capital est restée cohérente (capex ciblés dans la défense, augmentation de la R&D, dividendes et rachats d'actions). La direction détient un peu plus de 50 % du capital et 10 % sont détenus en autocontrôle.

"La présente newsletter a été préparée par EuroLand Corporate indépendamment des sociétés mentionnées et est diffusée à titre purement informatif. Cette newsletter ne constitue ni ne fait partie d'aucune offre de cession ou de souscription de titres ni d'aucune invitation à une offre d'achat ou de souscription de titres. Ni la présente newsletter, ni une quelconque partie de cette newsletter, ne constitue le fondement d'un quelconque contrat ou engagement, et ne doit être utilisé à l'appui d'un tel contrat ou engagement ou constituer une incitation pour conclure un tel contrat ou engagement."