Vusion

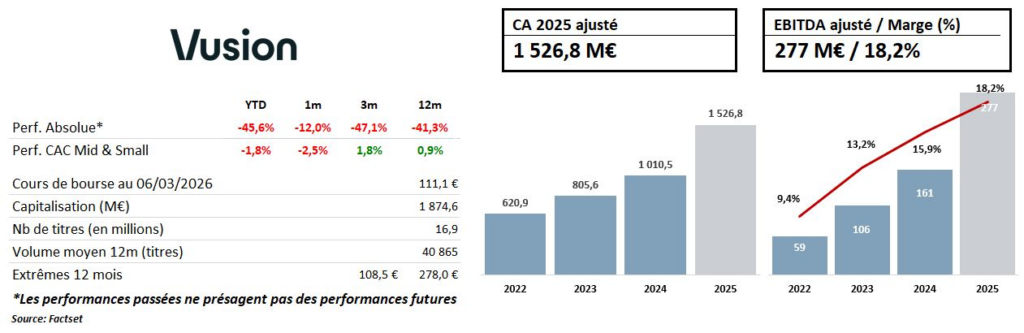

Il y a quelque chose d'assez saisissant dans la situation boursière de Vusion en ce début 2026. D'un côté, une entreprise qui affiche des résultats 2025 proprement remarquables : un chiffre d'affaires ajusté de 1 527 M€ en hausse de +51%, un EBITDA ajusté en progression de +73%, et un résultat net ajusté de 99 M€, en hausse de +85%. De l'autre, un titre qui, avant même la publication de ces chiffres, avait perdu plus de 40% sur trois mois — un décrochage en totale disconnexion avec la réalité opérationnelle du groupe.

Le repli a plusieurs origines. Des dégradations d'analystes successives, des interrogations sur la trajectoire de croissance au-delà de 2026, des positions short qui se sont renforcées sur la valeur et qui continuent de questionner la complexité comptable des publications du groupe.

Pourtant, les fondamentaux plaident pour une lecture bien plus nuancée. Le flux de trésorerie opérationnel a progressé de +84% à 212 M€ en 2025, et la trésorerie nette s'établit à 439 M€ en fin d'exercice, bien qu'elle soit principalement composée des acomptes de certains clients. Le carnet de commandes, lui atteint 1,7 Md€. Le book-to-bill se maintient au dessus de 1x.

Le groupe vient aussi de signer un partenariat stratégique avec Carrefour pour la digitalisation de ses hypermarchés et supermarchés en France d'ici 2030 — premier déploiement simultané à grande échelle d'EdgeSense, Vusion Cloud et Captana en Europe. La guidance 2026 table sur une croissance entre +15% et +20% à taux de change et droits de douane constants, avec une amélioration de la marge d'EBITDA de plus de 100 points de base. Ce ralentissement relatif de la croissance — après +25% en 2024 et +51% en 2025 — peut être perçu comme la vraie source d'anxiété du marché.

Mais il convient de le contextualiser : +15% à +20% de croissance sur 1,5 Md€ de base, avec une accélération des VAS récurrents (+40% attendu), une trésorerie nette positive et un bilan sans dette significative, c'est le profil d'une entreprise en pleine maturité industrielle, qui continue de gagner des parts de marché dans une industrie où tout reste à faire. Pas celui d'un dossier en décrochage structurel.

Avec un multiple EV/EBITDA 2026e low single digit (post retraitement des acomptes clients), le marché price aujourd'hui Vusion comme une entreprise industrielle cyclique en bas de cycle. Et non comme le numéro 1 mondial de la digitalisation du commerce physique, qui affiche une croissance annuelle moyenne de 30% depuis 2022, qui a un leadership mondial incontesté sur son marché, et qui dispose d'une visibilité contractuelle rare dans le secteur tech. C'est précisément dans ce type de configuration que les points d'entrée les plus intéressants se construisent.

"La présente newsletter a été préparée par EuroLand Corporate indépendamment des sociétés mentionnées et est diffusée à titre purement informatif. Cette newsletter ne constitue ni ne fait partie d'aucune offre de cession ou de souscription de titres ni d'aucune invitation à une offre d'achat ou de souscription de titres. Ni la présente newsletter, ni une quelconque partie de cette newsletter, ne constitue le fondement d'un quelconque contrat ou engagement, et ne doit être utilisé à l'appui d'un tel contrat ou engagement ou constituer une incitation pour conclure un tel contrat ou engagement."

Agripower

Agripower : un repositionnement stratégique qui change la donne

Agripower a engagé depuis fin 2023 un repositionnement profond de son modèle, désormais recentré sur l’injection de biométhane et la détention d’actifs en propre. Cette inflexion stratégique, portée par une nouvelle équipe dirigeante, redéfinit progressivement le profil du groupe et constitue aujourd’hui le cœur de la thèse d’investissement.

Un virage aligné avec la nouvelle réalité du secteur

Le groupe a fait le choix d’organiser l’arrêt progressif de la méthanisation « à la ferme », un segment dont la viabilité économique s’est nettement dégradée avec la fin programmée du tarif BG16. Ce recentrage vers l’injection biométhane apparaît pertinent au regard de la trajectoire de la filière française, qui continue de gagner en profondeur industrielle. Fin 2024, la production injectée atteignait 11,6 TWh, en progression d’environ 15 % sur un an, avec un parc de 731 unités et près de 1 000 projets en file d’attente.

À moyen terme, la PPE vise environ 44 TWh de biométhane injecté à horizon 2030, soit un changement d’échelle significatif pour l’ensemble de l’écosystème. Dans ce contexte, les acteurs capables d’industrialiser des projets d’injection devraient capter l’essentiel de la création de valeur.

Des fondamentaux opérationnels qui restent solides

Agripower conserve un socle industriel crédible, construit sur plus d’une décennie d’activité. Le groupe a supervisé la construction de 100 unités pour compte de tiers en France, représentant environ 5 % du parc national. Cette base installée nourrit aujourd’hui son positionnement sur les projets d’injection.

Le partenariat historique avec Weltec Biopower constitue un autre atout structurant, offrant à Agripower un accès privilégié à une technologie éprouvée et compétitive.

Parallèlement, le réseau de coopératives agricoles demeure un puissant levier d’origination commerciale et un avantage concurrentiel tangible sur le marché domestique.

L’IPP : principal moteur de revalorisation

Le changement le plus structurant réside toutefois dans la montée en puissance du modèle IPP. En devenant coproducteur de biométhane, Agripower remonte la chaîne de valeur et transforme la qualité de ses revenus.

Contrairement à l’EPC, par nature plus cyclique, la production en propre génère des flux récurrents et des marges sensiblement supérieures. La première opération significative — Méthélec — matérialise cette stratégie, tandis que le pipeline IPP déjà sécurisé représente environ 1 300 Nm³/h de capacité une fois les unités mises en service. Le changement de profil du groupe est donc déjà enclenché.

Un point d’entrée encore en phase avec l’ancien profil

À ce stade, le marché continue largement d’appréhender Agripower sous le prisme de son activité historique d’EPC. La guidance du groupe pour l’exercice en cours — un chiffre d’affaires compris entre 12 M€ et 15 M€ avec un EBITDA positif — devrait toutefois marquer le retour visible à la rentabilité opérationnelle.

Le dossier reste dépendant de la bonne exécution du pipeline IPP et du financement des projets, ce qui implique un profil de risque non nul. Pour autant, le repositionnement stratégique est désormais clair, les premiers jalons sont posés et la montée en qualité du modèle économique pourrait progressivement être reconnue par le marché. Agripower présente ainsi, selon nous, un potentiel de revalorisation très attractif.

"La présente newsletter a été préparée par EuroLand Corporate indépendamment des sociétés mentionnées et est diffusée à titre purement informatif. Cette newsletter ne constitue ni ne fait partie d'aucune offre de cession ou de souscription de titres ni d'aucune invitation à une offre d'achat ou de souscription de titres. Ni la présente newsletter, ni une quelconque partie de cette newsletter, ne constitue le fondement d'un quelconque contrat ou engagement, et ne doit être utilisé à l'appui d'un tel contrat ou engagement ou constituer une incitation pour conclure un tel contrat ou engagement."

ID Logistics

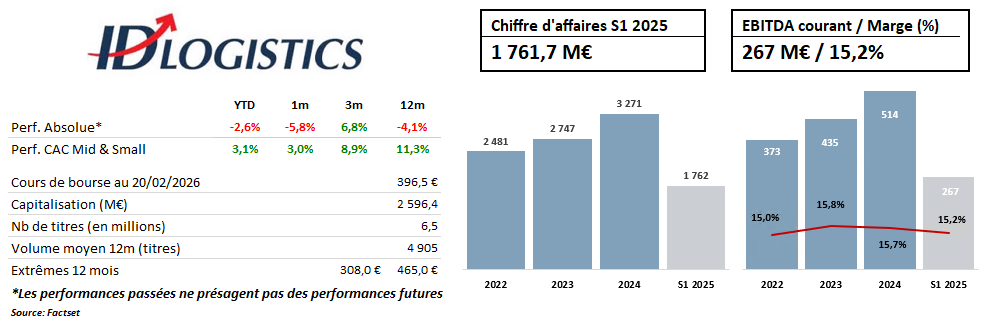

Temps de revenir sur le titre – ID Logistics

Un pur acteur de la logistique contractuelle, bien positionné

Fondé en 2001 par Eric Hémard -toujours actionnaire majoritaire, ID Logistics est devenu l’un des leaders européens de la logistique contractuelle, avec une présence dans plus de 15 pays et plus de 400 sites exploités. Le groupe accompagne principalement des grands comptes dans la distribution, l’e-commerce, la grande consommation et la santé.

Son positionnement est clair :

- logistique sur-mesure,

- forte expertise dans l’automatisation et la robotisation des entrepôts,

- capacité à gérer des contrats complexes à forte valeur ajoutée. (Amazon est l’un des plus gros clients du groupe)

Le modèle est asset-light (les entrepôts appartiennent aux clients), ce qui permet une forte croissance avec un capital employé maîtrisé.

Un environnement porteur

Les entreprises continuent d’externaliser leurs chaînes d’approvisionnement afin de gagner en flexibilité, en traçabilité et en productivité, tandis que la complexification des flux (omnicanal, préparation unitaire, livraison rapide) renforce la valeur ajoutée des prestataires spécialisés. Seulement 33% de la gestion des entrepôts est externalisée dans le monde.

Dans ce contexte, ID Logistics continue d’afficher une dynamique remarquable avec une croissance organique annuelle moyenne d’environ 13.8% (CAGR) depuis 2021. Cette performance repose à la fois sur la signature régulière de nouveaux contrats, l’extension de prestations chez les clients existants et l’expansion géographique du groupe, notamment en Amérique du Nord (avec le Canada récemment) et en Europe du Sud.

Une trajectoire financière solide

ID Logistics combine :

- Croissance organique soutenue

- Expansion internationale

- Amélioration progressive de la marge opérationnelle

La marge d’EBITDA reste inférieure à certains grands pairs mondiaux, mais elle progresse régulièrement grâce à la montée en puissance des nouveaux sites et à l’automatisation.

Cependant, les marges par contrat connaissent une courbe en J, négatives au début du contrat pour être très rentables au bout de quelques années. 2025 étant une année de fort démarrage de contrats (27), la marge devrait se stabiliser -voir légèrement baisser- mais dès 2026, la marge doit progresser.

La génération de cash s’améliore également avec la maturité des contrats, ce qui permet de financer la croissance sans dégrader excessivement le bilan. Le levier financier reste maîtrisé malgré une politique de développement active.

Une valorisation exigeante à court terme… mais incohérente avec la génération de trésorerie de moyen terme

Le titre s’échange historiquement sur des multiples élevés, reflétant :

- la qualité du management,

- la visibilité des revenus,

- la régularité de l’exécution,

- et un historique sans accident majeur.

La valorisation -par la méthode des multiples-est redevenu plus en ligne avec sa moyenne historique, sans excès spéculatif. Elle intègre un scénario de croissance plus normalisé, mais probablement pas tout le potentiel lié à l’expansion internationale.

En valorisant la croissance et la génération de trésorerie de la société par un DCF, la valorisation nous semble très intéressante. D’ailleurs le consensus a en moyenne un prix cible de 540€ soit 35% de potentiel.

Momentum : plusieurs catalyseurs à surveiller

Et surtout le retour de la croissance externe ciblée

Accélération des signatures aux États-Unis

Gains de productivité liés à l’automatisation

Effet de levier opérationnel sur les nouveaux contrats

En conclusion

Après une période de consolidation du titre, le couple croissance/visibilité redevient attractif pour un investisseur de long terme. Un dossier de qualité, peut-être un moment opportun pour revenir dessus.

"La présente newsletter a été préparée par EuroLand Corporate indépendamment des sociétés mentionnées et est diffusée à titre purement informatif. Cette newsletter ne constitue ni ne fait partie d'aucune offre de cession ou de souscription de titres ni d'aucune invitation à une offre d'achat ou de souscription de titres. Ni la présente newsletter, ni une quelconque partie de cette newsletter, ne constitue le fondement d'un quelconque contrat ou engagement, et ne doit être utilisé à l'appui d'un tel contrat ou engagement ou constituer une incitation pour conclure un tel contrat ou engagement."

Vallourec

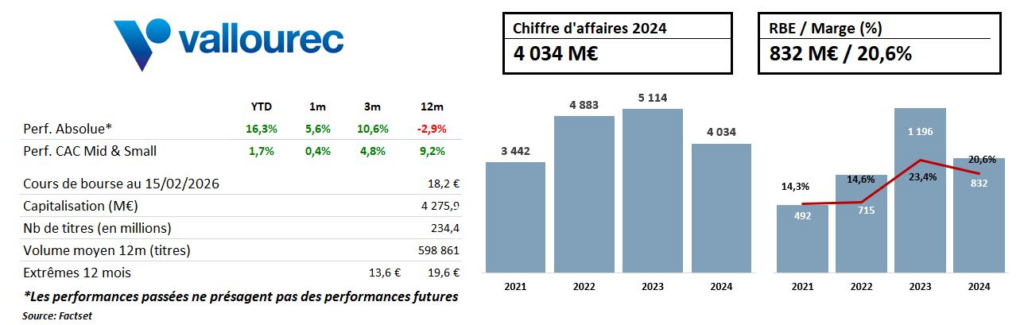

Vallourec est un groupe industriel français spécialisé dans la fabrication de tubes en acier sans soudure et solutions tubulaires premium pour les secteurs de l’énergie (pétrole & gaz), de l’industrie lourde et des nouvelles énergies (géothermie, hydrogène, captage de CO2). L’histoire industrielle de Vallourec remonte aux années 1890, avec le procédé inventé par les frères Mannesmann permettant la fabrication de tubes sans soudure.

Le nom du groupe trouve son origine dans les sites industriels historiques de Valenciennes, Louvroil et Recquignies, regroupés au début du XXᵉ siècle et introduits en bourse en 1957. Depuis, le groupe s’est fortement internationalisé, implanté dans plus de 20 pays avec 35 sites de production et plus de 13 000 collaborateurs, permettant de servir localement les marchés régionaux, notamment les États-Unis, le Brésil, la Chine et l'Europe.

Au début des années 2020, Vallourec a traversé une période difficile nécessitant une double restructuration financière et industrielle. En 2021, l’entreprise a mis en place un plan de sauvegarde et de redressement, réduit significativement son endettement net — qui passe d’environ 1,5 Md€ en 2022 à une position de trésorerie nette positive fin 2024, atteignant même l’objectif de dette nette zéro dès janvier 2025, un an avant le calendrier initial.

Cette amélioration du bilan a permis, pour la première fois en une décennie, d’annoncer un dividende proposé en 2025, signe tangible d’une amélioration de la situation après des années de contrainte financière.

Le groupe est dirigé par Philippe Guillemot, Président du Conseil et Directeur Général, architecte du plan New Vallourec lancé en 2022 et fortement intéressé au redressement de la société. Sous sa direction, le groupe s’est recentré sur des activités à forte marge, a fermé ou transféré des sites moins performants, et a rassemblé les capacités productives avec des hubs stratégiques en Amérique et en Asie.

Le cœur de métier de Vallourec reste les tubes sans soudure pour l’exploration et la production d’hydrocarbures (OCTG), mais l’entreprise développe aussi des solutions pour les énergies bas carbone. Avec les tendances de transition énergétique, la demande adressable pour des solutions tubulaires premium évolue vers des marchés comme la géothermie, l’hydrogène ou le captage de CO₂. Grâce à des positions fortes aux États-Unis — notamment une usine à Youngstown et des investissements récents — et des contrats cadres (dont un contrat Petrobras jusqu’en 2029 potentiellement proche de 1 Md$ de chiffre d’affaires), Vallourec est bien positionné pour profiter de la reprise cyclique de l'énergie et des infrastructures industrielles, complétant son offre de tubes avec une gamme complète de services à forte valeur ajoutée, à la fois onshore et offshore.

Vallourec se négocie à une valorisation attractive autour de 4,85× l’EV/EBITDA 2026, nettement inférieure à son principal concurrent Tenaris (4 fois plus gros en chiffres d’affaires), à ~7.48× sur la même base. Nous pensons que la société a un potentiel de rattrapage dans un contexte de reprise des capex des marchés de l’énergie. Le groupe devrait bénéficier d’une montée en puissance des livraisons à l’international ainsi que des effets « à plein » de la réorganisation de ses usines au Brésil.

Vallourec dispose également d’un rendement élevé proche de 7%. La société a annoncé début janvier un programme de rachat d’actions pouvant aller jusqu’à 200 millions d’euros, afin notamment de limiter la dilution liée à l’exercice des warrants datant de la restructuration financière et une redistribution totale de 500M€.

Enfin, ArcelorMittal est devenu actionnaire de référence en 2024 avec près de 28,4 % des droits de vote, ce qui pourrait ajouter un caractère spéculatif à cette belle société industrielle.

"La présente newsletter a été préparée par EuroLand Corporate indépendamment des sociétés mentionnées et est diffusée à titre purement informatif. Cette newsletter ne constitue ni ne fait partie d'aucune offre de cession ou de souscription de titres ni d'aucune invitation à une offre d'achat ou de souscription de titres. Ni la présente newsletter, ni une quelconque partie de cette newsletter, ne constitue le fondement d'un quelconque contrat ou engagement, et ne doit être utilisé à l'appui d'un tel contrat ou engagement ou constituer une incitation pour conclure un tel contrat ou engagement."

Kri-Kri Milk

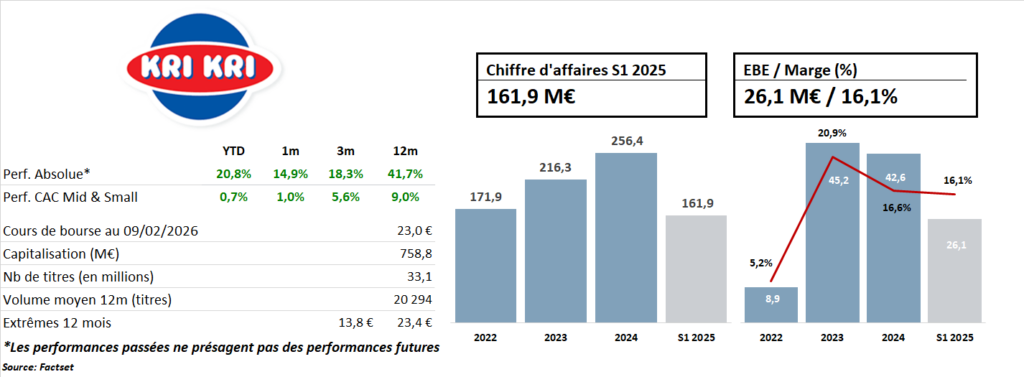

Kri-Kri Milk est un acteur grec majeur des produits laitiers, spécialisé dans les yaourts (80% du chiffre d'affaires) et les glaces (20% du CA). L'entreprise s'est rapidement imposée comme l'un des leaders dans son domaine en opérant principalement sous les marques blanches de grands distributeurs (60% du mix). Cette ascension rapide, à également été alimentée par un appétit pour des produits plus sains et par un positionnement qualité/prix attractif.

L’historique de croissance du groupe de +16% par an entre 2016-2025 est représentatif de la qualité de la stratégie. Le marché grec (45% du CA) atteint actuellement 50% de parts de marché et le groupe exporte rapidement sa formule à travers l’Europe où les opportunités de croissance sont importantes. La qualité du modèle de Kri-Kri repose sur le ciblage stratégique et la pénétration progressive des marchés, en capitalisant sur l’accélération des marques distributeurs dans les paniers des consommateurs. Une situation qui lui offre une porte d’entrée idéale sur les marchés européens tout en bénéficiant d'un bouclier réglementaire grâce à son appellation protégée ainsi que d’une offre produit relativement décourageante pour les concurrents.

Kri-Kri est aujourd’hui en mesure de répondre aux attentes du marché, avec une croissance estimée à +17 % en 2026. La poursuite de la pénétration des marchés internationaux laisse par ailleurs encore entrevoir un potentiel de surprise positive. Une hypothèse soutenue par 1) une transformation des habitudes de consommation ; 2) une présence géographique encore limitée dans la plupart des pays européens ; 3) l’essor important du marché de « l’authentique yaourt grec » ; 4) sa position de leader sur son marché domestique.

Pour soutenir cette dynamique, le groupe entend doubler ses volumes de ventes d’ici à 2027 pour atteindre 500 millions d’unités grâce à la montée en puissance progressive de son usine actuelle. Kri-Kri est également en capacité de protéger ses marges confortables (15% en EBIT) à l’aide de contrats indexés sur les prix du lait (70% de ses ventes) ainsi que d’une chaîne d’approvisionnement diversifiée. Bien que la marge brute ait légèrement reculé en 2024 sous l’effet d’une hausse du prix des intrants, elle devrait progressivement se redresser grâce à l’amélioration du mix géographique, portée par des volumes à l’export mieux margés.

Sa rigueur transparaît aussi côté bilan avec une position de cash net qui devrait continuer de s’améliorer grâce aux volumes et permettre de redistribuer au travers de dividende une partie du résultat (38%) tout en accompagnant la croissance future.

Pour conclure, Kri-Kri offre une exposition européenne structurellement résiliente face aux bruits du marché. La demande pour des produits plus sains et moins chers fait écho aux préoccupations budgétaires des ménages et devrait alimenter le chiffre d’affaires du groupe. Au regard de la qualité de son positionnement, du potentiel de croissance de son chiffre d'affaires ainsi que de ses confortables niveaux de marges, une valorisation de 13,9x EV/EBIT 2026 paraît toujours attractive.

"La présente newsletter a été préparée par EuroLand Corporate indépendamment des sociétés mentionnées et est diffusée à titre purement informatif. Cette newsletter ne constitue ni ne fait partie d'aucune offre de cession ou de souscription de titres ni d'aucune invitation à une offre d'achat ou de souscription de titres. Ni la présente newsletter, ni une quelconque partie de cette newsletter, ne constitue le fondement d'un quelconque contrat ou engagement, et ne doit être utilisé à l'appui d'un tel contrat ou engagement ou constituer une incitation pour conclure un tel contrat ou engagement."

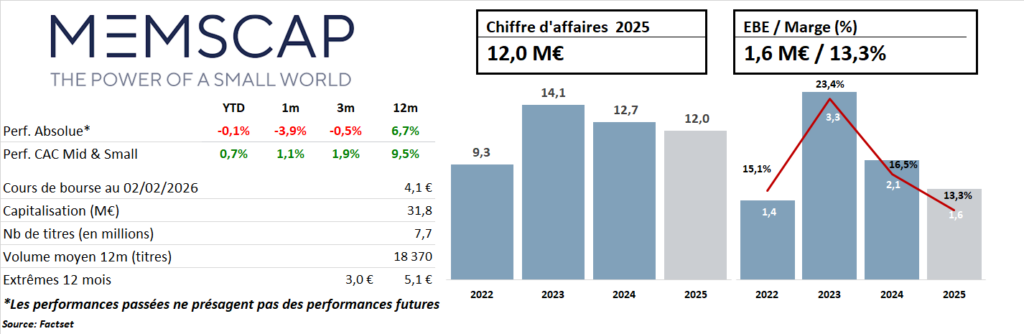

Memscap

Memscap est une entreprise française spécialisée dans la conception, la fabrication et la commercialisation de composants et de systèmes à base de microsystèmes électromécaniques (MEMS) destinés à une large gamme d'applications industrielles, notamment des capteurs de pression pour l’aéronautique, le médical et des atténuateurs optiques variables pour les télécommunications.

Fort de plus de 25 ans d’expérience, Memscap s'impose comme un acteur de référence à l'international (98,4% du CA 2025 hors France). Disposant d’un outil industriel de premier plan, la société bénéficie de capacités de production conséquentes qui lui permet d'atteindre des taux de croissance à 2 chiffres sans investissements significatifs. Depuis 2022, la société adopte également une stratégie "fabless" sur la production de ses puces et de son activité Optique ce qui lui permet de produire avec flexibilité en sous-traitant l’ensemble du processus de fabrication.

L’exercice 2025 a été marqué par un fort recul de la branche médicale, conséquence de la perte de clients importants, mais l’entreprise a largement compensé ce retrait par une dynamique soutenue de ses autres segments. Au second semestre, l’activité historique dans l’aéronautique (73,5% du mix de CA 2025) a connu une croissance significative, dépassant +23,7% et a atteint 4,1 M€, tandis que les communications optiques ont progressé de +59,6% à 0,9 M€.

Pour l'exercice à venir, nous pensons que le groupe est idéalement positionné pour retrouver une trajectoire de croissance à deux chiffres. La défense et l’aéronautique profitent d'un environnement propice et sont devenus les fers de lance des marchés boursiers. Nous pensons ainsi que Memscap est idéalement positionnée pour continuer sur la trajectoire amorcée en fin d'exercice 2025. Par ailleurs, la signature récente des contrats de développement avec Parker Hannifin et Meggit dans les applications de contrôle moteur et de systèmes fluidique constitue un signal fort de reconnaissance technologique des capteurs MEMS du groupe et améliore sensiblement les perspectives d'une croissance rentable à moyen terme.

A 14x les bénéfices attendus en 2027 et disposant d'une position de trésorerie nette de 5,5 M€ au S1 2025, le groupe qui capitalise aujourd'hui près de 32 M€ représente une cible d’investissement attrayante pour les investisseurs cherchant une exposition sur la montée en puissance des technologies MEMS dans l’aéronautique et la défense.

"La présente newsletter a été préparée par EuroLand Corporate indépendamment des sociétés mentionnées et est diffusée à titre purement informatif. Cette newsletter ne constitue ni ne fait partie d'aucune offre de cession ou de souscription de titres ni d'aucune invitation à une offre d'achat ou de souscription de titres. Ni la présente newsletter, ni une quelconque partie de cette newsletter, ne constitue le fondement d'un quelconque contrat ou engagement, et ne doit être utilisé à l'appui d'un tel contrat ou engagement ou constituer une incitation pour conclure un tel contrat ou engagement."

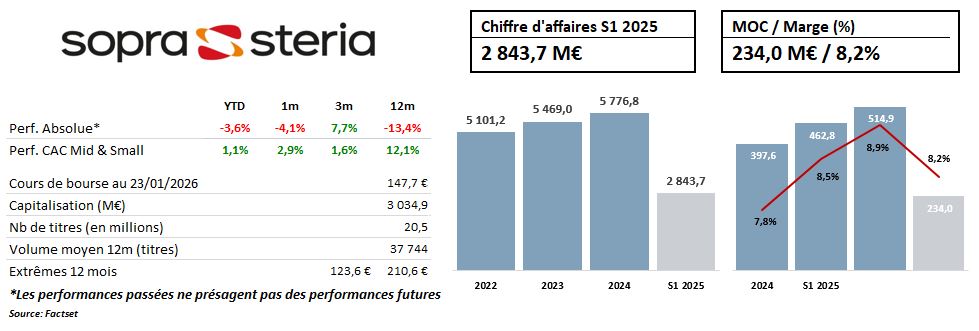

Sopra Steria

Un nouvel élan pour 2026

Sopra Steria est l’un des principaux acteurs européens des services numériques. Le groupe couvre l’ensemble du cycle de transformation informatique : conseil, intégration de systèmes, développement applicatif, exploitation et cybersécurité. Il réunit plus de 50 000 collaborateurs et opère dans près de 30 pays, ce qui lui assure un positionnement solide auprès des grands comptes.

La composition de son portefeuille clients éclaire bien la nature d’un modèle axé sur la résilience et l’exposition à des secteurs stratégiques. Le secteur public, les services financiers et l’assurance représentent ensemble 46% du chiffre d’affaires (respectivement 26%, 20%, 4%). L’aéronautique, le spatial, la défense et la sécurité ajoutent 22% supplémentaires à la top line. Ces activités reposent sur des projets de longue durée, souvent critiques pour les clients, où la stabilité des budgets et les exigences de sécurité créent un cadre d’activité plus prévisible.

Cette position sectorielle pertinente permet au groupe de réaliser plus de 5,7 Mds€ de revenus (CA 2024) et de jouer les premiers rôles sur le marché des ESN françaises (3,4 Mds€ de capitalisation boursière au 23/01/2026).

La fin 2025 a donné un nouvel élan à la trajectoire du groupe. Sopra Steria a finalisé le 1er décembre 2025 l’acquisition de Neocase, spécialiste des solutions RH, qui a généré 16 M€ de chiffre d’affaires en 2024 et est consolidée dès cette date. Cette opération permet au groupe de renforcer Sopra HR en ajoutant une solution dédiée à la gestion des services RH, un segment où la demande bénéficie d’une bonne récurrence.

Le groupe a également engagé une transition de gouvernance. Rajesh Krishnamurthy a été nommé directeur général et prendra ses fonctions le 2 février 2026. Cette arrivée est attendue comme un point de repère important, notamment pour clarifier les priorités opérationnelles et renforcer la discipline commerciale après une période plus heurtée.

En parallèle, Sopra Steria, via CS Group, est entré en négociations exclusives pour acquérir Starion (ingénierie de systèmes spatiaux) et Nexova (cybersécurité). L’ensemble représente environ 700 collaborateurs, une activité dans 9 pays et vise près de 100 M€ de revenus en 2025. Cette opération renforcerait la présence du groupe dans les systèmes critiques, au croisement du spatial, de la cyber et de la défense (un ensemble d’activités où les investissements européens s’inscrivent dans des cycles longs).

Les perspectives 2025 restent celles d’une année de transition : croissance organique entre -2,5% et +0,5%, marge opérationnelle d’activité entre 9,3% et 9,8%, et free cash-flow entre 5% et 7% du chiffre d’affaires. Toutefois, le groupe prévoit une amélioration de ses fondamentaux à court terme. Sur la période 2026-2028, Sopra Steria vise une croissance organique comprise entre 2% et 5% et une marge opérationnelle entre 10% et 11%, en intégrant environ 1 Md€ de revenus issus d’acquisitions pour dépasser le seuil des 7 Mds€ de chiffre d’affaires à horizon 2028.

En plus de ces meilleures perspectives, la valorisation actuelle de Sopra Steria semble très intéressante. Le titre s’échange 8,4x le PER NTM contre une moyenne de 13,9x PER NTM pour notre échantillon d’ESN cotées à Paris constituant une décote de près de -40% vs peers. À noter qu’à ce multiple, Sopra est l’ESN la moins chère de la place parisienne.

"La présente newsletter a été préparée par EuroLand Corporate indépendamment des sociétés mentionnées et est diffusée à titre purement informatif. Cette newsletter ne constitue ni ne fait partie d'aucune offre de cession ou de souscription de titres ni d'aucune invitation à une offre d'achat ou de souscription de titres. Ni la présente newsletter, ni une quelconque partie de cette newsletter, ne constitue le fondement d'un quelconque contrat ou engagement, et ne doit être utilisé à l'appui d'un tel contrat ou engagement ou constituer une incitation pour conclure un tel contrat ou engagement."

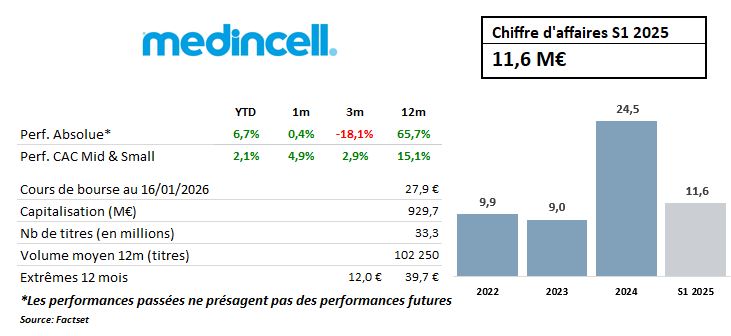

Medincell

Medincell est une entreprise de biotechnologie basée à Montpellier, qui se distingue par un modèle économique atypique et différenciant dans l’univers des biotechs. La société dispose d’un pipeline riche, avec deux principaux produits dans le traitement de la schizophrénie. Contrairement aux acteurs traditionnels du secteur, elle ne finance pas elle-même sa recherche, mais s’appuie sur des partenariats.

La technologie BEPO de Medincell repose sur une capsule injectable sous-cutanée permettant une libération prolongée du principe actif sur plusieurs semaines ou plusieurs mois, à partir d’une seule injection. L’objectif est clair : améliorer l’observance des patients et réduire la fréquence des prises, un enjeu clé. Medincell a noué un partenariat stratégique avec Teva, l’un des leaders mondiaux du médicament, sur ses deux produits phares.

Dans ce cadre, Medincell perçoit des royalties et des milestones, tandis que Teva assure l’intégralité de la commercialisation, ce qui confère à Medincell un fort levier opérationnel à chaque vente supplémentaire.

Le premier produit commercialisé est Uzedy, une injection mensuelle de rispéridone destinée au traitement de la schizophrénie. Uzedy est déjà sur le marché et contribue à la montée en puissance du chiffre d’affaires. Le management anticipe un pic de ventes proche de 1 milliard de dollars à l’horizon 2029 (Medincell perçoit des royalties comprises entre 5 % et 10 % des ventes).

Le second produit majeur est l’olanzapine à libération prolongée, destinée à des troubles plus sévères, toujours pour le traitement de la schizophrénie. Uzedy et l’Olanzapine sont complémentaires et permettraient de couvrir environ 75 % de la population atteinte de schizophrénie. Le management estime que l’olanzapine pourrait atteindre, à terme, un pic de ventes de plusieurs milliards de dollars par an (pic de ventes de 5Md de dollars auparavant par le produit de Eli Lilly, arrêté depuis). Medincell est par ailleurs éligible à 105 M€ de milestones supplémentaires par produit, en fonction de la commercialisation.

Les dernières actualités sont très positives, avec une extension des indications d’Uzedy aux troubles bipolaires, ainsi que le dépôt par Teva d’une demande d’autorisation auprès de la FDA pour l’Olanzapine ; une réponse est attendue dans les prochaines semaines. Le début de la commercialisation de l’Olanzapine aux États-Unis pourrait intervenir courant 2026. Enfin, Medincell dispose, en plus de ces deux produits, d’un pipeline prometteur dans d’autres domaines, tels que la douleur chronique ou la contraception.

À horizon 2030, les analystes estiment que la société pourrait générer environ 300 M€ de chiffre d’affaires et près de 200 M€ d’EBITDA, soit des marges très élevées, ce qui pourrait se traduire, on l’espère, par une revalorisation importante de la société en bourse.

"La présente newsletter a été préparée par EuroLand Corporate indépendamment des sociétés mentionnées et est diffusée à titre purement informatif. Cette newsletter ne constitue ni ne fait partie d'aucune offre de cession ou de souscription de titres ni d'aucune invitation à une offre d'achat ou de souscription de titres. Ni la présente newsletter, ni une quelconque partie de cette newsletter, ne constitue le fondement d'un quelconque contrat ou engagement, et ne doit être utilisé à l'appui d'un tel contrat ou engagement ou constituer une incitation pour conclure un tel contrat ou engagement."

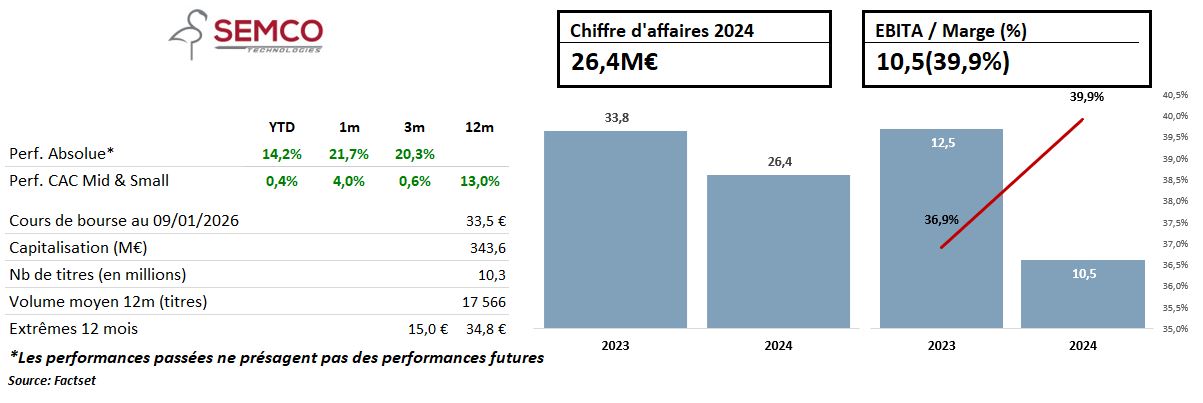

SEMCO Technologies

SEMCO Technologies s’est imposée comme l’un des rares spécialistes mondiaux d’eChucks, ces dispositifs essentiels qui assurent le maintien, la stabilité thermique et la planéité des wafers, fines tranches de silicium servant de base à la fabrication des puces. Introduite en bourse à l’été 2025, la société a rapidement retenu l’attention des investisseurs. Le titre progresse de + 125% depuis l’IPO et de près de +20 % depuis le début de l’année 2026, porté par l’intérêt croissant pour les acteurs exposés à la chaine de production des semi-conducteurs.

La révolution IA redéfinit les architectures standardisées

L’IA ne change pas seulement la quantité de puces produites : elle transforme leur conception et les machines nécessaires pour les fabriquer. Les GPU récents utilisent des empilements de mémoire qui créent de nouvelles contraintes physiques, tandis que les puces en 2 nm exigent des procédés réalisés à très basse température. Ces ruptures obligent les fabricants d’équipements, comme ASML et leurs fournisseurs spécialisés, à adapter leurs machines à des conditions extrêmes. Conséquence directe : la chaîne d’approvisionnement se complexifie et met en avant les acteurs capables de fournir des solutions vraiment sur‑mesure.

Un marché de niche difficilement réplicable

Le marché des Ceramic Electrostatic Chucks (CEC) au global est historiquement dominé par les acteurs japonais tels que Shinko, Kyocera ou NGK, dont la force réside dans la production en volume de modèles standardisés. Leur capacité à développer des solutions sur‑mesure reste limitée, en raison de leur structure industrielle et de leur orientation vers les grands OEM. SEMCO se distingue précisément sur ce point. La société maîtrise l’ensemble des compétences nécessaires au développement d’eChucks ultra customisés. Ces savoir‑faire reposent sur des décennies d’essais‑erreurs et de retours terrain, avec un niveau de précision comparable à celui que Zeiss apporte aux systèmes d’ASML. Cette accumulation de connaissances constitue une barrière à l’entrée difficilement franchissable pour un nouvel entrant ou un acteur généraliste.

Un pure player dominant dans un segment en mutation

SEMCO est aujourd’hui l’un des seuls pure players mondiaux entièrement dédiés à l’eChuck de haute précision. Cette spécialisation vers ce segment à haute valeur ajoutée lui permet d’atteindre des niveaux de performance financière atypiques pour un fournisseur de composants. La société affiche une marge d’EBIT à 38,5 % un niveau comparable à celui des leaders de l’équipement semi‑conducteur comme ASML ou Lam Research, mais obtenu sur un marché de niche. À titre de comparaison, les marges des fabricants d’eChucks standardisés tels que Shinko ou Kyocera se situent généralement entre 10 et 20 %, tandis que les acteurs céramiques comme Coorstek ou Wonik évoluent entre 5 et 15 %. Cette rentabilité élevée reflète la valeur ajoutée du sur‑mesure et la rareté des compétences nécessaires.

Perspectives financières et positionnement stratégique

SEMCO vise un chiffre d’affaires d’environ 33 M€ en 2025 et plus de 55 M€ en 2028, soit un CAGR d’environ 18,5 % porté par la montée en puissance des eChucks spécialisés. La société bénéficie d’un bilan solide, avec une position de cash net, et a déjà doublé sa capacité industrielle pour absorber la hausse de la demande. Le contexte européen joue également en sa faveur. Le Chips Act encourage la création d’une chaîne d’approvisionnement locale pour les fabs, un mouvement dont SEMCO profite pleinement grâce à son statut de fournisseur européen stratégique.

"La présente newsletter a été préparée par EuroLand Corporate indépendamment des sociétés mentionnées et est diffusée à titre purement informatif. Cette newsletter ne constitue ni ne fait partie d'aucune offre de cession ou de souscription de titres ni d'aucune invitation à une offre d'achat ou de souscription de titres. Ni la présente newsletter, ni une quelconque partie de cette newsletter, ne constitue le fondement d'un quelconque contrat ou engagement, et ne doit être utilisé à l'appui d'un tel contrat ou engagement ou constituer une incitation pour conclure un tel contrat ou engagement."

SPIE

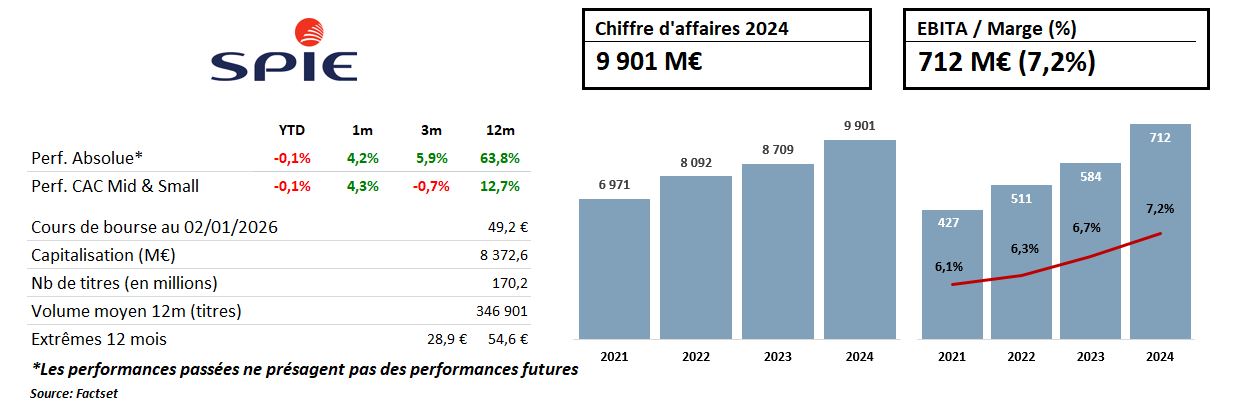

Cotée depuis 2015 et leader européen des services de maintenance dans les secteurs de l’énergie et des communications, SPIE constitue un dossier particulièrement intéressant. Malgré une performance boursière déjà significative, avec une hausse de plus de 60 % en 2025, plusieurs facteurs nous incitent à rester constructifs et ambitieux sur la valeur.

En premier lieu, SPIE bénéficie d’une exposition directe à une thématique de long terme en forte croissance : la transition énergétique. Le groupe accompagne ses clients dans la réduction de leur empreinte carbone, l’amélioration de l’efficacité énergétique et l’adoption de modèles plus sobres. Cette dynamique structurelle s’est nettement accélérée ces dernières années, avec une croissance du marché passée d’environ 2–3 % par an à plus de 5 %. Dans ce contexte, le positionnement de SPIE apparaît d’autant plus favorable que son modèle de services repose sur une forte récurrence des revenus.

À cette exposition thématique s’ajoute un ancrage géographique particulièrement porteur. Près d’un tiers du chiffre d’affaires est réalisé en Allemagne, un marché soutenu par un vaste plan de relance de plusieurs centaines de milliards d’euros annoncé l’an dernier, offrant une visibilité accrue sur l’activité à moyen terme.

Le second élément clé réside dans le profil d’acquéreur en série du groupe, qui vient utilement compléter la croissance organique. SPIE évolue sur un marché encore peu concentré, où les opérations de croissance externe requièrent des montants de capital limités. Le groupe déploie ainsi depuis plusieurs années une stratégie de « bolt-on », consistant à acquérir des acteurs de petite taille sur des métiers similaires afin de renforcer ses positions. À titre d’illustration, près d’une dizaine d’acquisitions ont été réalisées en 2025. Ces opérations sont généralement conclues à des multiples attractifs et s’avèrent immédiatement relutives.

Enfin, les fondamentaux financiers apparaissent particulièrement solides et encore perfectibles. La rentabilité du groupe progresse de manière régulière depuis plusieurs exercices. À la suite d’une publication 2024 de très bonne facture, SPIE a présenté une nouvelle feuille de route à horizon 2028, visant un EBITA supérieur à un milliard d’euros, correspondant à une marge d’au moins 7,7 %, contre 7,2 % en 2024.

La génération de trésorerie constitue un autre point fort du dossier. Le groupe bénéficie d’un besoin en fonds de roulement structurellement négatif et d’exigences d’investissement limitées, ce qui lui permet simultanément de réduire son endettement, de verser un dividende et de poursuivre une politique de croissance externe opportuniste.

"La présente newsletter a été préparée par EuroLand Corporate indépendamment des sociétés mentionnées et est diffusée à titre purement informatif. Cette newsletter ne constitue ni ne fait partie d'aucune offre de cession ou de souscription de titres ni d'aucune invitation à une offre d'achat ou de souscription de titres. Ni la présente newsletter, ni une quelconque partie de cette newsletter, ne constitue le fondement d'un quelconque contrat ou engagement, et ne doit être utilisé à l'appui d'un tel contrat ou engagement ou constituer une incitation pour conclure un tel contrat ou engagement."