PFISTERER Holding

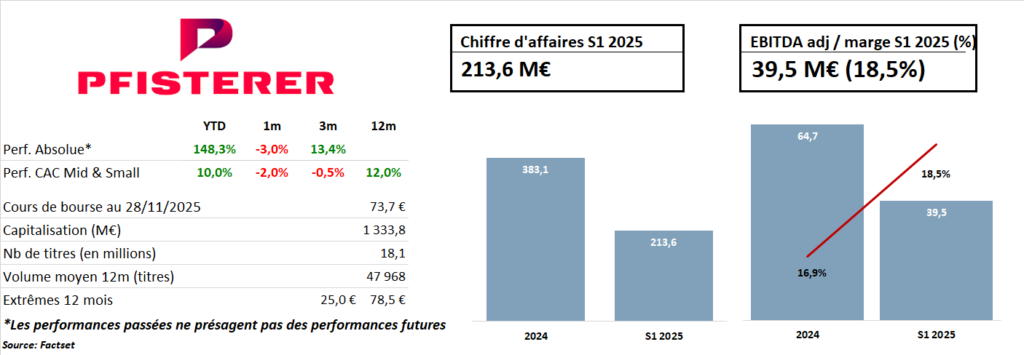

PFISTERER Holding, fondée en 1921, est un acteur centenaire spécialisé dans les solutions d’isolation et de connexion de conducteurs électriques, couvrant l’ensemble des réseaux, de la basse à la très haute tension. En mai 2025, PFISTERER a effectué son IPO sur le segment Scale de la bourse allemande (Frankfurt Stock Exchange), marquant un tournant majeur dans son développement. Porté par un fort intérêt des investisseurs, l'IPO a permis de lever environ 95 M€ via une augmentation de capital, tandis avec un flottant de 38,5%. La société qui continue d’être détenue par la famille fondatrice (46,2% du capital) a enregistré depuis une performance exceptionnelle de près de 143%. Elle capitalise aujourd'hui 1,3Md€.

Porté par un environnement structurellement favorable (hausse de la demande électrique, montée en puissance des énergies renouvelables, renouvellement des réseaux vieillissants), PFISTERER se distingue comme un acteur clef des infrastructures énergétiques. Le groupe se démarque par son statut de pure-player spécialisé sur l’ensemble des niveaux de tension et dispose de barrières technologiques élevées. Cette spécialisation, alliée à une forte diversification géographique et sectorielle (réseaux terrestres, câbles souterrains, rail et mobilité, énergies renouvelables, offshore, etc.), lui permet de servir les grands donneurs d'ordres européens, parmi lesquels Tennet, RWE, ABB, GE, Eiffage, Schneider Electric ou encore Siemens Energy.

Les fonds levés lors de l’IPO offrent au groupe des capacités renforcées pour accélérer sa trajectoire de croissance : extension des sites industriels, investissements en R&D, développement de nouvelles solutions (HVDC), automatisation et expansion internationale. PFISTERER reste solidement ancré en Europe et en Afrique (54% du CA), tout en poursuivant son développement au Moyen-Orient et en Inde (22%), aux États-Unis (15%) ainsi qu’en Asie-Pacifique (9%).

Sur le plan opérationnel, la dynamique des neuf premiers mois de 2025 est remarquable. Le chiffre d’affaires a progressé de +14,5% pour atteindre 326,6 M€, tandis que l’EBITDA ajusté s’est établi à 61,0 M€, en hausse de +27,7%, soit une marge de 18,7%. Le résultat net s’est envolé de +67,2% à 35,2 M€.

Le troisième trimestre a confirmé cette tendance avec un chiffre d’affaires de 113,1 M€ (+25,5%) et un EBITDA ajusté de 21,5 M€ (+67,2%). Parallèlement, les prises de commandes ont bondi de +33,6% à 431,3 M€ et le carnet de commandes a atteint un niveau record de 338,7 M€ (+46%), reflet d’une demande structurellement solide.

En termes de valorisation sur les estimations 2026, le titre se traite 13,9x EV/EBITDA, 18,0x EV/EBIT et 24,9x P/E. Des niveaux reflétant la qualité de son profil de croissance et l’amélioration attendue de ses fondamentaux. Les analystes anticipent pour 2026 un chiffre d’affaires de 500,7 M€ (+13,2%) et un résultat net de 52,9 M€ (+17,3%), confirmant la trajectoire ascendante du groupe

"La présente newsletter a été préparée par EuroLand Corporate indépendamment des sociétés mentionnées et est diffusée à titre purement informatif. Cette newsletter ne constitue ni ne fait partie d'aucune offre de cession ou de souscription de titres ni d'aucune invitation à une offre d'achat ou de souscription de titres. Ni la présente newsletter, ni une quelconque partie de cette newsletter, ne constitue le fondement d'un quelconque contrat ou engagement, et ne doit être utilisé à l'appui d'un tel contrat ou engagement ou constituer une incitation pour conclure un tel contrat ou engagement."